**“在互联网泡沫之前,我们也相信思科会一直涨下去。”**这句话曾是华尔街投资人对思科的评价。或许由于思科带来的创伤过于深刻,英伟达在2025财年第二季度公布财务数据后,尽管各项业务都在提升,投资者却纷纷选择撤离。

原因在于,英伟达的增速显著放缓。

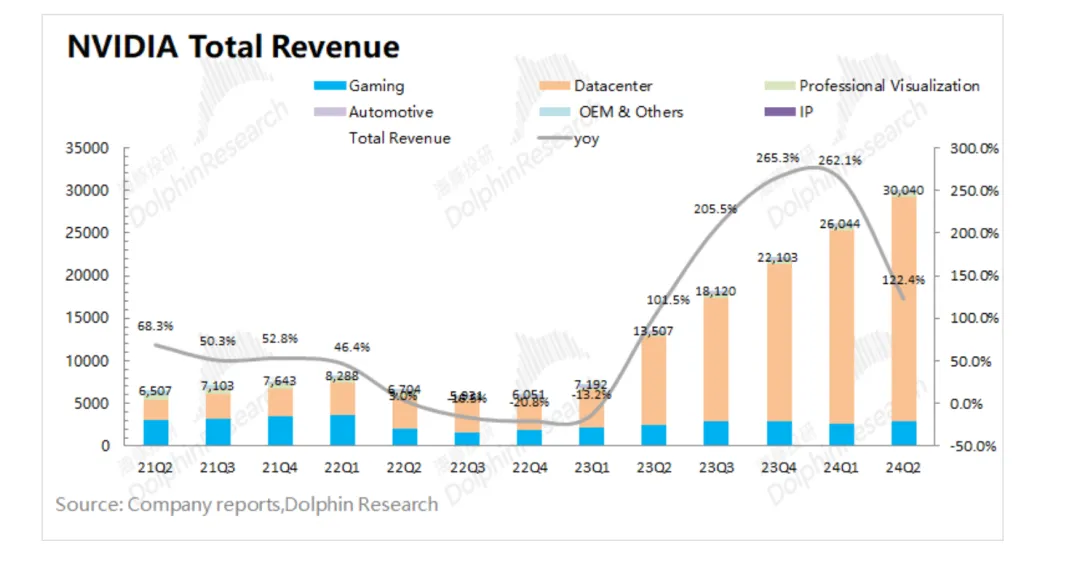

**本季度英伟达实现营收300.4亿美元,同比增长122.4%,**虽然这一增速已超出许多企业的追赶范围,但与前几个季度超200%的同比增速相比,明显减弱。更令投资者感到忧虑的是,英伟达的第三季度业绩预期。

**下季度,英伟达预计营收为325亿美元,**虽然高于市场预期,但这意味着其同比增速将降至80%以下,令投资者感到不安,纷纷抛售。

在财报发布后的第二个交易日,英伟达的股价一度下跌超过7%。

从英伟达的激增期开始,市场关于其泡沫化的讨论就一直存在,这次投资者的集体撤离反映了华尔街对高科技企业的谨慎态度。

然而,从目前形势来看,AI产业仍处于早期阶段,英伟达的大客户们在不断加大对AI芯片及云计算部署的投资,下游需求依然强劲。投资者因短期增速不及预期而选择离场是可理解的,但这并不意味着英伟达的前景就此暗淡。

英伟达面临的真正挑战可能在于未来,**当竞争者与下游客户都试图打破其市场垄断,且AI商业化进程放缓时,**英伟达如何维持增长势头,才是其最大的考验。

01 增长明显,但增速放缓

英伟达交出了一份符合预期的财报。

营收持续增长,本季度英伟达实现营收300.4亿美元,同比增速达到122.4%,超出市场预期。

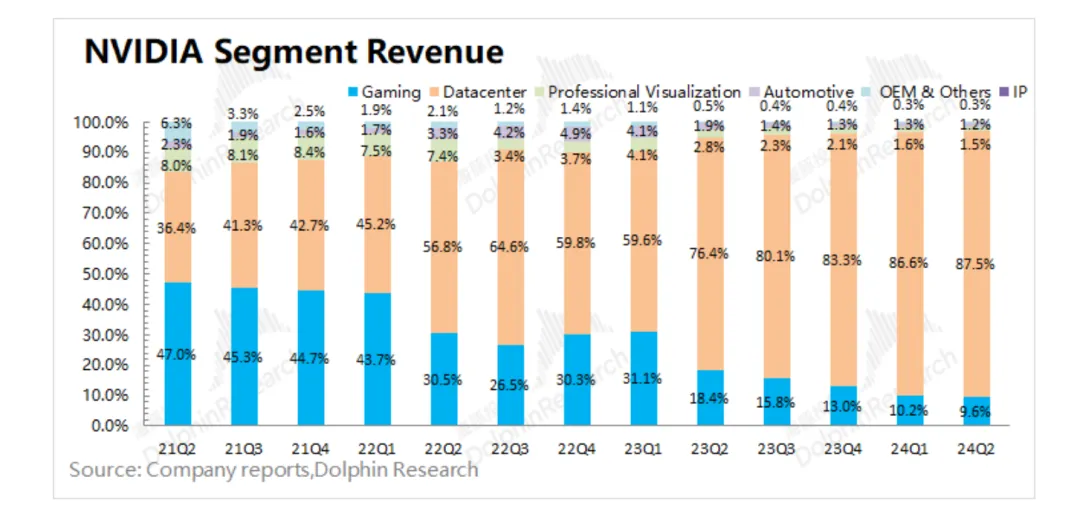

从主要业务来看,随着AI需求的提升,数据中心业务成为英伟达的收入主力。本季度数据中心业务实现营收263亿美元,同比增速提升至154%,占总营收的87.55%。其中,计算收入达到226亿美元,同比增长162%,网络收入为37亿美元,主要得益于InfiniBand和以太网的收入。

本季度英伟达的游戏业务也有所回暖,实现营收28.8亿美元,同比增长15.8%。游戏业务的回暖与下游硬件销量的增长密不可分,IDC数据显示,今年第二季度全球PC市场出货量同比增长5.4%,此外,GeForce RTX 40系列GPU和SOC游戏机的销量增加,均促进了英伟达游戏业务的增长。

然而,从整体增速来看,游戏业务的增速仍显著放缓,相比于2023年第四季度超过80%的同比增速,当前的表现显得不尽如人意。

汽车业务本季度实现营收3.46亿美元,增速为36.8%,增长主要源于AI Cockpit解决方案,但在整体营收中占比仍较小,不到2%。

自然而然,英伟达也将下季度的主要增长希望寄托在数据中心业务的强劲表现上。

对于下季度营收预期,英伟达给出325亿美元的指引,超出市场预期。

尽管营收和增长均高于市场预期,但财报发布后,股价并未随之上涨,反而在盘后交易中下跌近7%。

原因很简单,市场对英伟达的期待更高。

尽管122.4%的同比增速在行业中遥遥领先,但与英伟达过去几个季度超过200%的增速相比,显得不足。此外,下个季度79.4%的增速预期更让投资者感到不安。许多投资者经历过思科的衰退,互联网泡沫的影响让他们深感恐惧,因此在看到增速放缓时选择撤离也就不足为奇。

除了增速放缓,英伟达的毛利率表现也低于预期。

本季度,英伟达的毛利率为75.1%,低于市场预期的75.4%,也低于英伟达过去几个季度的表现。

对此,英伟达表示这是由于"数据中心业务中新产品比例的提升。"众所周知,该新产品为英伟达计划在第四季度量产交付的Blackwell,在新品量产之前,成本上升是正常现象。

面对英伟达增速放缓和毛利率下降,投资者普遍持负面预期。然而,这一情况也需要辩证看待。

从本季财报来看,英伟达仍然拥有强大的竞争优势。本季度英伟达的库存周转率为1.19次,环比上季度的1.01次有所提升,说明产品仍处于供不应求的状态。相比之下,AMD的库存周转率只有0.62次。同时,英伟达本季度应收账款的周转次数为2.26次,意味着在90天的季度内可以收回款项两次,这在上下游关系中具备相当大的话语权,而AMD的周转次数仅为0.62次。

基于强劲的上下游优势,英伟达的现金流表现同样亮眼。本季度经营活动现金流入为144.89亿美元,而投资和筹资现金流均为流出,表明英伟达对未来充满信心,正在利用赚取的资金进行扩张、偿还债务或分红,继续展现出其作为“印钞机”的特质。

此外,在毛利率未达预期的情况下,英伟达在费用控制方面表现尚可。

尽管营销费用增长了35%,但本季度英伟达的营销费用仅为8.42亿美元,占总营收的2%,此比例相对较小,表明英伟达在业界的口碑基本无需过多维护。

研发费用同比增长51.47%,达30.9亿美元,占总营收的10%,也是相对健康的水平。

在良好的费用控制环境下,本季度英伟达的净利润实现了166亿美元,同比增长168%,展现出显著增长。

整体而言,英伟达给出了一份符合预期的财报,但投资者的撤退背后担忧的是曾经的增长是否能持续,超高毛利率是否可持续,随着营收增速放缓和毛利率降低,尤其是在Blackwell尚未实现量产的第三季度,投资者短期内看不到大幅上涨的趋势。

02 离“泡沫”还远

自英伟达搭上AI爆发的快车后,关于其是否处于泡沫的讨论从未停止。

这次投资者的迅速“闪退”也显示了互联网泡沫对他们造成的创伤——不过,英伟达并非思科,至少目前不是。

回顾思科的泡沫,1994年美国政府放宽互联网商业限制后,互联网浪潮兴起,在线广告、电子商务、各类商业化活动迎来了互联网时代。但到了2000年思科股价暴跌时,整个互联网行业已发展了六年,面临增速天花板。

目前来看,AI行业自从GPT火爆至今不过两年多,AI大模型的需求仍处于行业初期阶段,英伟达的爆发性增长持续时间还不到一年。

而且,AI行业的商业化尚未全面启动,中美互联网巨头对大模型的态度依然是“拥抱”“布局”“探索”,尚未有公司能够完全理清AI商业化的路径。作为提供工具的英伟达,正是处于行业商业化初期话语权最大的阶段。

从下游客户的资本开支预算也可见一斑。以互联网巨头Meta、微软、亚马逊和谷歌为例,本季度四大巨头合计资本开支达到582亿美元,同比增长70%。

其中,亚马逊表示今年上半年云服务部门的数据中心等资本支出已达350亿美元,并预计下半年支出将高于上半年;而META也上调了2024年资本支出的预期,预计介于370-400亿美元。

下游企业不断增加对云业务的支出预算,正是英伟达未来可期的收入来源。

行业的增长并不代表所有的收入都会流入英伟达的口袋,因此在关注行业发展的同时也需要关注竞争对手。

当行业增速放缓,竞争将变得更加激烈,即使是曾经稳坐行业老大的角色,也可能因竞争对手的崛起而面临风险。思科的历史便是这样,2000年前后虽然仍是行业龙头,但竞争加剧使其备受挑战。例如,瞻博网络在2000年推出了增强型路由器M-160,直接挑战了思科在路由器市场的垄断地位。那一年,华为也发布了高端路由器NetEngine,几年的时间内,思科曾经领先的市场份额逐渐被蚕食。

不过,当前在AI芯片行业,英伟达依然难逢敌手。

虽然AMD近年来也有所增长,但其收入规模依然无法与英伟达匹敌,2024年第二季度AMD营收为58.35亿美元,仅为同期英伟达营收的约20%。

而且,前文提到的存货周转率、营收占款周转率等数据也显示,英伟达在产品供不应求的情况下,AMD的库存周转需要超过一个季度的时间才能销售完,且在下游买家中话语权相对较弱。

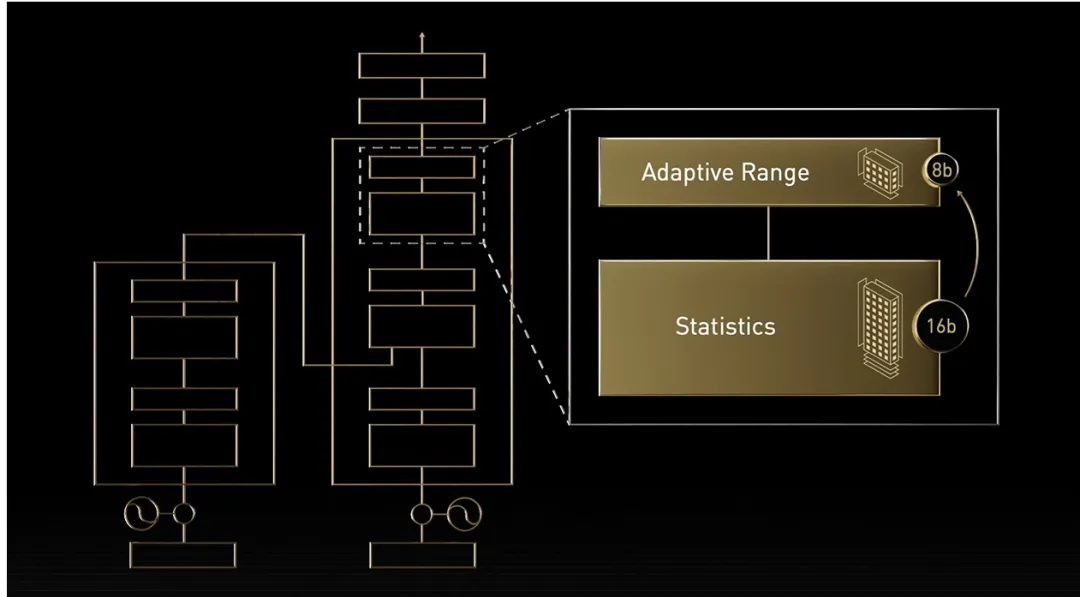

在产品竞争方面,AMD的高端产品MI300芯片主要与英伟达的H100相对标,但英伟达已推出更先进的Blackwell芯片GB200,预计在第四季度量产交付,性能较H100提升30倍,成本和能耗降低25倍,当前没有对手可以匹敌。

英伟达之所以如此强大,得益于黄仁勋所打造的一个被称为“围墙花园”的生态体系。

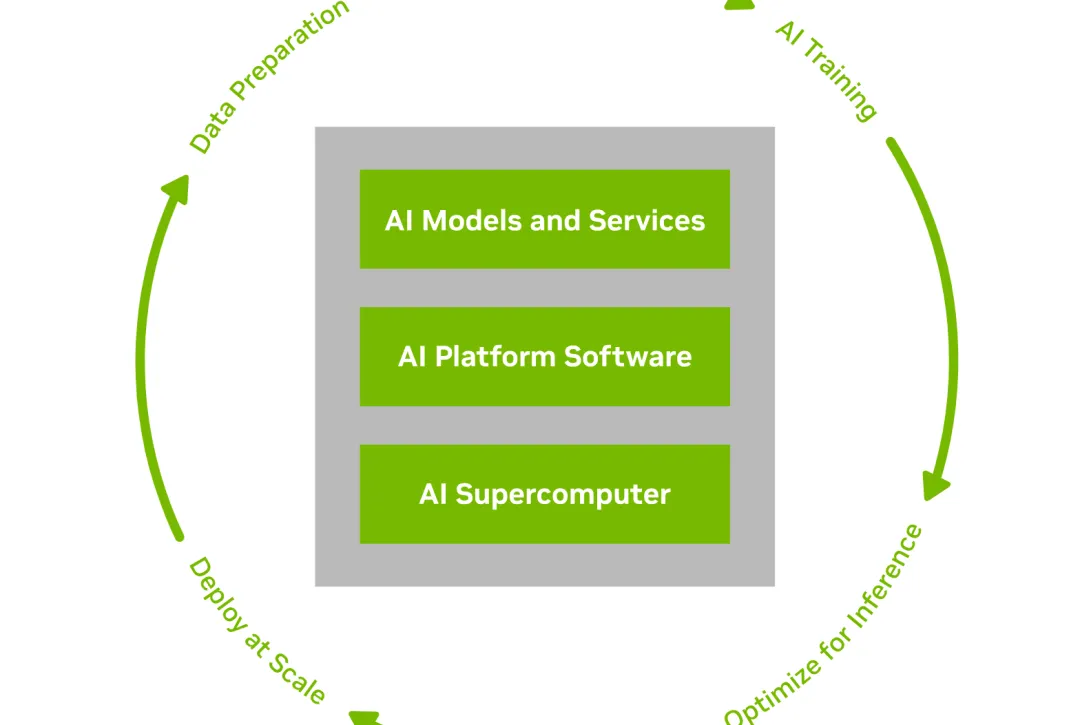

英伟达的“围墙花园”与苹果的自研系统类似,尽管苹果主要面向消费者,而英伟达则是面向企业。

该体系的核心是2007年推出的CUDA软件平台,最初旨在解决使用英伟达GPU运行非图形软件的问题,例如加密货币挖矿算法以及近期崭露头角的AI软件。

后来,英伟达还推出了专门的代码库以满足软件开发人员的需求,这些代码库是经过大量实践验证的可靠软件,开发人员可直接在CUDA上使用。

截至今年6月,英伟达在股东大会上表示CUDA现已涵盖300多个代码库和600个AI模型,支持3700个GPU加速应用程序,约有4万家公司和500多万开发人员在使用这些应用程序。(金融界)

换句话说,英伟达建立了一个强大的生态壁垒,任何外部挑战者都必须面对一个棘手的问题:如何将工程师们近15年来在CUDA上建立的代码系统转移到自己的系统下。

综上所述,无论从市场需求还是竞争状况来看,目前的英伟达距离“泡沫”还有很长的路要走。

03 真的超越不了吗?

人怕出名,企业怕壮。

AI这块巨大的蛋糕,任何人都不可能心甘情愿地看着英伟达独吞。

同行的竞争在所难免。

直接竞争对手AMD在不久前的财报会议上也表示,计划于今年第四季度推出MI325X,2025年推出MI350,2026年计划推出MI400,并称MI350将与英伟达的Blackwell相竞争。此外,英特尔的Gaudi3 AI加速器处理器和Lunar Lake处理器等产品在市场上也表现不俗。

除了AMD和英特尔这两个众所周知的对手,**英伟达的下游买家也可能成为潜在竞争者。**谷歌、亚马逊以及微软都在自主研发芯片以供AI的部署和训练。META、微软等英伟达的重要客户也可能会采购AMD的AI芯片...

自研芯片虽然耗时且耗力,但下游客户愿意投入时间和资金去做这件事,原因很简单:他们更不希望看到英伟达在行业中实现垄断,因为这将导致他们在采购成本和账期上的话语权下降。因此,下游客户在采购AMD的AI芯片或自行研发时,实际上是在以变相方式促进竞争。

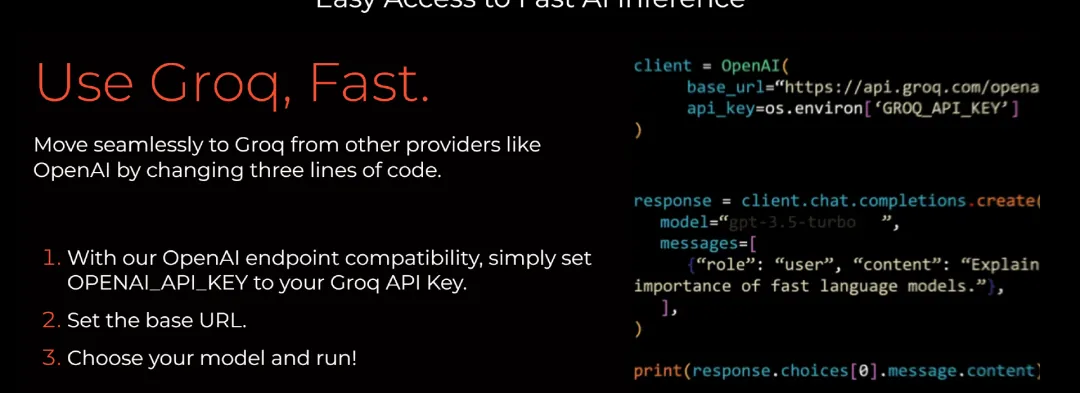

不仅如此,就在8月15日,AI新兴企业Groq完成了新一轮融资,融资金额达到6.4亿美元,估值达28亿美元。

Groq专注于构建快速AI推理技术。

Groq® LPU™ AI推理技术是一个硬件和软件平台,可提供卓越的AI计算速度、质量和能源效率。(雷递)

其投资者包括了贝莱德、三星、思科等众多实力雄厚的行业巨头。这些投资人在创新企业中的涌现,背后的逻辑是看到了英伟达客户希望打破其垄断地位的愿望。

卖铲子的人在商业上往往比挖金子的人更具优势,但当挖金子的人发现自己在给卖铲子的人“打工”时,反叛的情绪就会产生。

除了眼前的竞争,放眼未来,AI商业化的进展也可能影响英伟达的市场地位。毕竟,当前互联网巨头对AI的投入不遗余力,但如果几年后,大家发现AI无法显著提升收入,而英伟达又拥有极高的定价权,减少对英伟达产品的采购并非不可能。

这些潜在危机确实存在,是英伟达需要时刻关注的问题,但短期内对其影响有限。

目前,英伟达的关键仍在于是否能确保Blackwell的按时量产。在本季度财报中,英伟达表示,预计Blackwell将在第四季度为企业带来十亿美元的收入。另外,英伟达还指出,Hopper框架的GPU市场需求非常强劲,全球云服务提供商的GPU供应几乎为零,他们更希望加速计算,而不是继续构建通用计算基础设施,因此Hopper仍是企业的最佳选择。

总体来看,英伟达的领先地位毋庸置疑,但没有任何企业可以长期维持超高的增速。当业务增长放缓,**面对四面八方的竞争,英伟达是否还能继续保持领先,**需要时间来验证。